每经记者:胥帅 每经编辑:张海妮

今日(11月20日),中国锂业大事件——亚洲第一大锂辉石单脉的新三号脉(X03)将于上午10时许开标。

新三号脉(X03)是超大型锂矿,氧化锂资源是德扯弄巴锂矿的3倍之多。竞拍德扯弄巴锂矿,是两年前国内锂业有史以来最大规模的一起商战。最终宁德时代(300750.SZ,股价268.72元,市值11833亿元)逾64亿元拿下其矿权主体公司斯诺威。

《每日经济新闻》记者从熟悉四川锂矿的知情人士和参与此次矿权竞标公司的一位高管处获悉,参与竞标企业数量在5家左右浮动,当中有参与过“天价锂矿”竞拍的企业。与“天价锂矿”斯诺威的拍卖有所不同,此次新三号脉(X03)竞标不是唯“出价最高者得”,价格只是参考指标之一,技术投标方案和开发利用总体思路也是竞标不可忽视的权重项。业内人士表示,锂矿竞标参考多个指标之后,这次新三号脉(X03)或很难再复制当年64亿元“天价锂矿”的疯狂。

融捷股份旗下融达锂业康定甲基卡锂辉石矿 图片来源:每经记者 胥帅 摄(资料图)

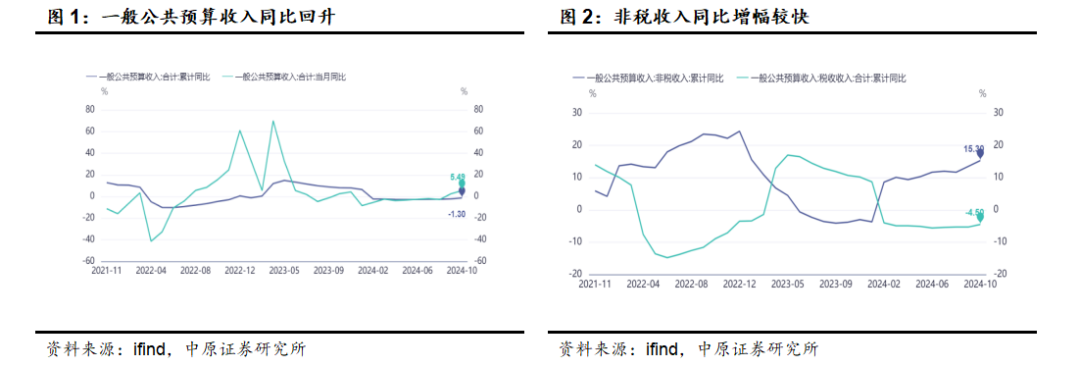

招标氧化锂总量是“天价锂矿”的3倍

11月20日,是中国锂行业人士关注的大日子,四川甲基卡锂矿区的明星矿脉、也是亚洲第一大锂辉石单脉的新三号脉(X03)将迎来开标日。

早在10月22日晚间,四川省公共资源交易平台就发布了《2024年四川省甘孜州麦基坦锂矿勘查探矿权招标出让公告》。

图片来源:网页截图

公告显示,此次出让的麦基坦锂矿勘查探矿权,首次出让期限为5年,出让收益率为1.4%。投标文件递交时间是11月20日8时30分至10时。

麦基坦锂矿就是业内俗称的新三号脉(X03),位于四川甲基卡锂矿区。

甲基卡矿脉于20世纪50年代末被首次发现,随后被不同程度调查、勘查与研究。截至目前,甲基卡矿脉已被发现和评价了麦基坦X03锂矿(超大型)、烧炭沟锂矿(超大型)、甲基卡锂矿(大型)、措拉锂矿(大型)、德扯弄巴锂矿(大型)和木绒锂矿(大型)六大锂矿床,形成了一个超大型锂矿资源矿集区。

同样,甲基卡也是亚洲目前最大的伟晶岩型锂辉石矿区,目前六大矿山中仅甲基卡134号脉在量产。甲基卡134号脉的拥有者是融捷股份(002192.SZ,股价39.27元,市值101.97亿元)。

作为超大型锂矿,新三号脉(X03)的氧化锂资源量达88.55万吨,平均品位达到1.5%,是亚洲第一大锂辉石单脉。

要知道,四川省规模以上锂矿产地28处,其中超大型锂矿床只有3处。

88.55万吨氧化锂是一个什么概念?

上一轮甲基卡锂矿区爆发的“天价锂矿”——宁德时代逾64亿元重整斯诺威。斯诺威所拥有的德扯弄巴锂矿(大型)氧化锂资源储量为29.3万吨。新三号脉(X03)的氧化锂总量几乎是德扯弄巴锂矿的3倍。

受访者曾拍下的德扯弄巴锂矿 图片来源:受访者供图

去年四川的“锂战”中,大中矿业(001203.SZ,股价9.97元,市值150.35亿元)曾以42.06亿元收购四川马尔康市加达锂矿,该勘查区块氧化锂推断量为37万吨~60万吨。

业内人士:参与竞标企业数量在5家左右浮动

新三号脉(X03)的这一场锂矿争夺,谁会参加?

《每日经济新闻》记者从熟悉四川锂矿的知情人士和参与此次矿权招标的一家公司的高管处获悉,此次竞标的激烈程度或不亚于两年前的“天价锂矿”争夺战,此次参与新三号脉(X03)招投标的企业,基本是参加过斯诺威股权拍卖或者加达锂矿拍卖的明星锂企及锂电企业。

根据新三号脉(X03)的竞买人条件,竞买人的资格条件包括投标企业必须是在国内注册的有效存续企业法人,净资产不得低于3亿元,不接受联合体投标。单位负责人为同一人或者存在控股、管理关系的不同单位,不得同时参加本次投标活动。未被列入全国矿业权人勘查开采信息公示系统中的“严重违法名单”等。申请投标的保证金是8000万元。

对于A股众多锂企、电池企业来讲,三季报的最新净资产数据都够得上“3亿元”门槛。对于非上市的资源类企业,尽管无法看到净资产数据,但其工商资料里的注册资本很高。比如四川省自然资源投资集团有限责任公司以及其持股的四川省天府矿业投资有限责任公司,间接持股的四川西部锂业集团有限公司的注册资本从9000万元到超100亿元不等。

11月19日晚间,天华新能(300390.SZ,股价29.12元,市值241.91亿元)公告披露了参与竞标的消息。值得一提的是,在上一轮斯诺威股权拍卖中,天华新能也是最早披露参与竞拍的企业之一。

《每日经济新闻》记者注意到,之所以参加斯诺威股权拍卖的企业和参与新三号脉(X03)竞标企业的重合度高,是因为新三号脉(X03)与其他五大锂矿床的区域紧邻度太高。

根据《川西甲基卡烧炭沟地区伟晶岩脉地球化学特征》地图,新三号脉(X03)居中,左边半图是盛新锂能(002240.SZ,股价16.65元,市值152.4亿元)拥有的木绒矿,天齐锂业(002466.SZ,股价41.2元,市值676.18亿元)拥有的雅江措拉矿,右边半图是天齐锂业关联方拥有的烧炭沟锂矿。宁德时代拥有的德扯弄巴锂矿的部分矿脉带更是与新三号脉(X03)犬牙交错,形成“我中有你你中有我”的交叉结构。

图片来源:国金证券研报截图(注:记者根据公开材料整理标注)

尽管天华新能此前在甲基卡矿区没有布局,但在今年11月7日,天华新能竞得四川省道孚县容须卡南锂矿勘查探矿权,成交价1.79亿元。容须卡南锂矿就在木绒矿偏北位置、四川另一大型锂矿可尔因以南的交界点。竞拍成功,意味着天华新能拥有的锂矿区也靠近甲基卡。

《每日经济新闻》记者从另一锂企高管处独家获悉,一锂盐产能超5万吨,目前没有在甲基卡拥有矿脉资源的锂企参与了新三号脉(X03)竞标。

因此,在甲基卡矿区已有布局或者有意布局锂资源的企业就有宁德时代、盛新锂能、天华新能、天齐锂业及其关联方、融捷股份、上述锂盐产能超5万吨的锂企和一家地方国企,总共7家企业。根据上述知情人士和高管的说法,参与企业数量在5家左右浮动,且以民营控股企业为主。该知情人士表示,四川有3家在矿产资源领域有布局的重量级实力国企没有参加这一轮新三号脉(X03)的竞标。不过,上述说法未得到其他相关方的证实。

参与竞标人士:竞标与拍卖不同,出价只是一方面

《每日经济新闻》记者从上述锂企高管处了解到,经过评估之后,上述7家企业中的1家锂企退出了新三号脉(X03)的竞标。

实际上,新三号脉(X03)的竞标与“天价锂矿”斯诺威的拍卖有所不同,二者之间存在一些区别。

“(斯诺威股权)拍卖是价高者得,价格是唯一因素。招投标是每个竞标方提供标书,价格因素只是其中之一,估计只占30%~40%权重,剩余权重要考虑提供的其他方案。”该锂企高管表示,他了解到的“剩余权重”内容包括是否有川西矿区开采经验等指标,然后综合打分,最后由评审委员会从竞标者中评出前三名企业,“然后再有一个决策,从3个里面选1个。”

另外一位参与竞标的锂企高管也向记者表示,新三号脉(X03)竞标条件的设置比较多,分了很多部分,交由评审小组评审,“那个很难,普通(企业)想拿下这个矿,几乎不太可能⋯⋯不是价高者得”。

上述知情人士表示,标书内容包括开发利用方案,勘探设计、矿产普查等,“一个勘探设计起码是300页,还有几十张图,还有开发利用方案”。

《每日经济新闻》记者注意到,《四川省甘孜州麦基坦锂矿勘查探矿权招标出让公告》在“注意事项及风险提示”里提到,矿产资源勘查具有高风险、高投入的特点。出让探矿权范围位于高海拔生态脆弱区,竞得人在勘查过程中应尽量避让林地、草地,采用对林地和森林破坏小的探矿方式。本次招标不组织现场踏勘,投标人需认真考察与实地踏勘,详细了解出让区块已有地质资料及周边已设矿业权情况,对出让范围内及周边可能存在的村庄、道路、铁路、水体、地下管线、输电线路、水利设施、地表附着物等外部条件作充分了解,并做好后期探矿权转采矿权及其他相关方面的风险评估。

根据确定竞得人标准和方法,由评标委员会根据规定的评标方法和标准对投标文件进行符合性审查和详细评审,形成评标报告,并推荐1~3名中标候选人。自然资源部委托四川省自然资源厅根据评标委员会提出的书面评标报告,采取集体决策方式综合择优确定中标人。技术投标方案和开发利用总体思路采取隐藏投标人信息的暗标评审。

值得一提的是,正因为价格因素不成为锂矿竞标的唯一参考,上述锂企高管判断此次新三号脉(X03)竞标不会重复“天价锂矿”逾64亿元的高价历史,也不可能到加达锂矿42.06亿元的竞拍价,“以前‘谁有钱谁拿矿’的时代过去了。不开发对地方经济是没有促进作用⋯⋯还是要踏踏实实把矿做出来”。

甲基卡矿山对国内锂资源自给有积极作用

《每日经济新闻》记者注意到,随着新三号脉(X03)开标日的到来,大型企业布局川西锂资源成定局。

今年以来,多个迹象也能证明甲基卡矿山开发进度在加快。

融捷股份旗下融达锂业康定甲基卡锂辉石矿 图片来源:每经记者 胥帅 摄(资料图)

特别是锂业巨头天齐锂业回答投资者调研时提到,公司积极推进雅江措拉锂辉石矿采选项目的关键审批和建设相关工作。今年8月,盛合锂业取得了雅江县自然资源和规划局关于措拉锂辉石矿特白沟尾矿库项目的建设项目用地预审与选址意见书,为规划建设特白沟尾矿库奠定基础。较早之前的今年3月,天齐锂业子公司与宁德时代子公司、盛新锂能子公司共建共享甲基卡矿区输变电项目。三方拟共同出资设立一家合资公司,目前该合资公司已设立完成。

上述知情人士认为,中国的锂精矿长期依赖进口,特别是来自澳洲和非洲的锂矿。随着甲基卡矿区建设进度加快,这对提高中国锂资源自给能力,提升锂环节上游议价能力以及稳定锂资源供应链都有很多积极的作用。只不过在开发过程中,各家企业需要携手合作,在矿区公路运输、环保治理、尾矿建设等方面达成更多共识。

自8月以来,碳酸锂价格已经跌破8万元/吨,触及锂辉石提锂企业的盈亏成本线。如今锂价也不过8万元/吨出头,为何锂企仍然在低谷期积极布局资源?

在上述锂企高管看来,锂企对锂资源的长期需求依然乐观,并且基于现有的成本曲线和供给曲线,8万元/吨以下的价格是无法持续的,“即便固态电池到来,对锂的需求也是更多”。

另一方面,澳洲大型矿产也有减产计划。比如Pilbara公司计划从2024年12月1日起将Ngungaju工厂置于维护状态,将2025财年锂精矿产量指引下调10万吨。这很容易让人想起2018年以后,澳洲锂矿减产引来锂市场价格反弹的一幕。

当然,新三号脉(X03)开标日不等于当天就能确定最终竞标人选。对于新三号脉(X03)的最后竞标人选,《每日经济新闻》记者将继续保持关注。

每日经济新闻